Las medidas fiscales incluidas en la recién aprobada Ley de Reducción de la Inflación (IRA, del inglés Inflation Reduction Act) no significan un mayor cobro de impuestos a la clase media, como proclama el Partido Republicano.

Los desgloses presentados tanto por la Casa Blanca como por el Departamento del Tesoro explican que ninguna familia con ingresos menores a los $400,000 anuales percibirá una subida de impuestos.

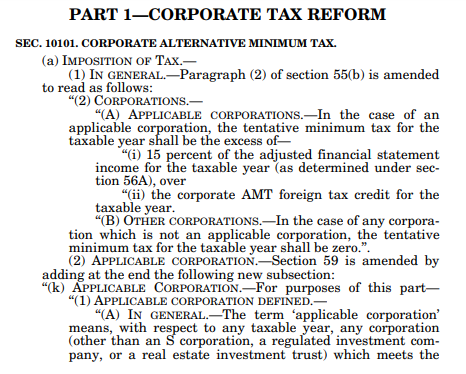

La nueva ley no establece rangos de ingresos para determinar subidas de impuestos a individuos o grupos familiares. El único caso contemplado es el de aquellas personas que, sin actuar como corporaciones, presentan un nivel de ingresos comparable al de las empresas sujetas al nuevo impuesto mínimo corporativo. En ese contexto, se verán sujetos a la misma normativa (Parte 1, Sección 2, Apartado “D” de la IRA).

De acuerdo con los datos publicados en septiembre de 2021 por la Oficina del Censo de Estados Unidos, el promedio de ingresos para un hogar es de $97,026.

Para el Pew Research Center, un centro de estudios con sede en Washington D.C., la clase media está conformada por “quienes ganan entre dos terceras partes más y el doble del salario promedio”. Con los números de 2020, este estrato socioeconómico lo forman familias cuyos ingresos están entre $64,684 y $194,052 anuales, muy por debajo de los $400,000 de quienes verán un aumento de carga impositiva a partir de la nueva ley.

Entonces, la Ley de Reducción de la Inflación no recoge ningún tributo específico para la clase media. Sí aparece el Impuesto Mínimo Corporativo, el cual se aplicará a los grupos empresariales que presentan a sus accionistas reportes de ingresos de, como mínimo, $1,000 millones ($1billón en el sistema anglosajón). Es este en el que se centra el Partido Republicano al momento de criticar la normativa.

¿Por qué el Partido Republicano sostiene que aumentarán los impuestos de la clase media?

Mientras estaba en campaña de cara a las elecciones de 2020, Biden dijo en varias ocasiones que durante el gobierno demócrata “los hogares con ingresos menores a $400,000 no verán una subida de impuestos”.

En una carta enviada al Senado de Estados Unidos el 4 de agosto de 2022, el Comisionado de Impuestos Internos, Charles P. Rettig, indica que “no se tocarán los impuestos de aquellos hogares que ingresen menos de $400,000 al año”.

Ahora, con la aprobación de la IRA, el Comité Nacional del Partido Republicano (RNC, del inglés Republican National Committee) dice que es “mentira” y que con la puesta en marcha del paquete de leyes “se rompe la barrera prometida por Biden”. Tomaron de referencia un análisis del Comité de Asuntos Fiscales (Joint Committee on Taxation) del Congreso de Estados Unidos, publicado el 29 de julio de 2022, que estudia el efecto del Impuesto Mínimo Corporativo como una carga que se distribuye descendentemente hacia el resto de estratos a través de salarios más bajos para los empleados o precios más altos para los consumidores.

Según el medio Factcheck.org, medio aliado de Factchequeado, “el Comité de Asuntos Fiscales incluye los efectos distributivos de los impuestos en sus análisis desde 2013”. Ese análisis estima que los impuestos de quienes ingresan menos de $200,000 al año aumentarían “$16,600 millones ($16 billones en el sistema anglosajón) en 2023”.

A través de la cuenta de Twitter el equipo de investigación del RNC también ha manifestado que la medida de Biden “ataca a la clase media y empeora la inflación”.

Sin embargo, no toman en cuenta los beneficios distributivos de medidas como las incluidas en la IRA. Esta ley abarca políticas contra el cambio climático y de fortalecimiento de la sanidad pública. Respecto a ello, Marc Goldwein, vicepresidente senior del Comité para un Presupuesto Federal Responsable (CRFB, del inglés Committee for a Responsible Federal Budget), explicó a Factcheck.org que “si se tomasen en cuenta los beneficios individuales de los créditos fiscales energéticos, los ahorros en medicamentos, los subsidios a los servicios sanitarios y la eventual reducción de la inflación, el impacto en la factura de la clase media es prácticamente cero”.

El Impuesto Mínimo Corporativo: un cobro a empresas de altos ingresos

La IRA sí contempla un impuesto dirigido a las rentas más altas. Este consiste en una tasa mínima obligatoria del 15% para aquellas corporaciones que, ante sus accionistas, presentan ingresos de, al menos, $1,000 millones ($1 billón en el sistema anglosajón).

El Departamento del Tesoro estima que la brecha fiscal (la diferencia entre los impuestos que la administración proyecta poder recaudar y los que efectivamente recauda) actual es de $600,000 millones ($600 billones en el sistema anglosajón), equivalentes al 15% de la masa fiscal proyectada, y que podría llegar a los $7,500 billones ($7.5 trillones en el sistema anglosajón) en los próximos 10 años.

El mismo órgano federal reporta que el 1% más rico de la población estadounidense deja de pagar “cientos de billones de dólares cada año”. Muchas de estas corporaciones utilizan créditos, donaciones y otras deducciones fiscales para declarar ingresos inferiores. Un análisis elaborado por The New York Times a partir de informes y declaraciones de distintos economistas y organizaciones plantea que esa es la razón por la cual el nuevo impuesto se basa en el reporte que se presenta a los accionistas.

De acuerdo con las cifras del CRFB, este impuesto supondrá una recuperación de $350,000 millones ($350 billones en el sistema anglosajón) en 10 años para las arcas del país.

Con información tergiversada, miembros del Partido Republicano también han dicho que con esa partida presupuestaria “se está formando un ejército de 87,000 agentes del IRS”. En esta nota te explicamos por qué no es así.

Este es un artículo en alianza con Factchequeado, un medio de verificación que construye una comunidad hispanohablante para contrarrestar la desinformación en español en Estados Unidos. ¿Quieres ser parte? Súmate y verifica los contenidos que recibes enviándolos a nuestro WhatsApp +16468736087 o a factchequeado.com/whatsapp